கிரெடிட் ஸ்கோரை புரிந்துகொள்ளல்

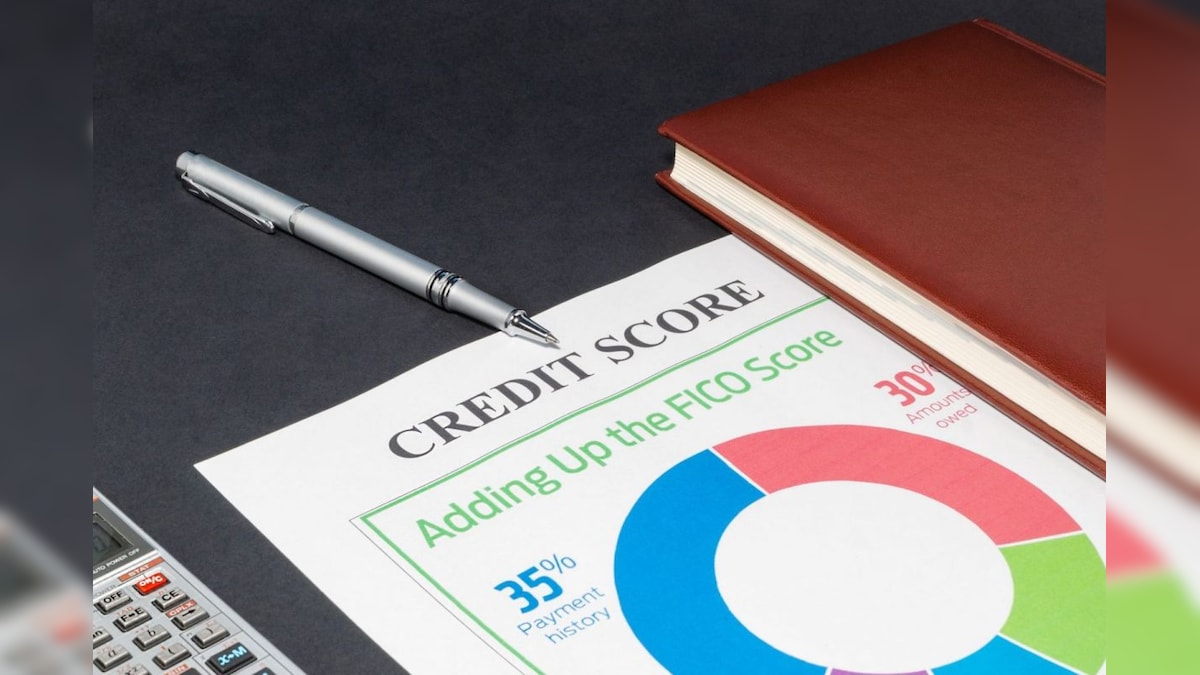

கிரெடிட் ஸ்கோர் என்பது ரிசர்வ் வங்கியின் அங்கீகரிக்கப்பட்ட கிரெடிட் அமைப்புகள் வழங்கும் 3 இலக்க மதிப்பெண் ஆகும். இது வழக்கமாக 300 முதல் 900 வரை இருக்கும். இந்த கிரெடிட் ஸ்கோர்கள் உங்கள் செலவு பழக்கம் மற்றும் உங்கள் கடன் வரலாற்றின் பிரதிபலிப்பாகும்.

உங்களுக்கு குறைந்த கிரெடிட் ஸ்கோர் இருந்தால், நீங்கள் ஒழுங்காக கடன் கட்டுபவராக இல்லை மற்றும் உங்கள் முந்தைய கடன்களை திருப்பி செலுத்தாதவராக இருந்துள்ளீர்கள் என்பதைக் குறிக்கிறது. எனவே, குறைந்த கிரெடிட் ஸ்கோர், குறைவான வட்டி விகிதத்தில் கடனைப் பெறுவதற்கான வாய்ப்புகளை குறைக்கிறது. ஏனெனில் கடன் வழங்குபவர்கள் கடனை சரியான நேரத்தில் திருப்பிச் செலுத்துவதற்கான அபாயத்தை இது அதிகரிக்கிறது.

450 கிரெடிட் ஸ்கோர் இருந்தால் தனிநபர் கடனைப் பெற முடியுமா?

இதற்கான எளிய பதில், ஆம். இந்த கிரெடிட் ஸ்கோர் மூலம் நீங்கள் தனிநபர் கடனைப் பெறலாம். உங்கள் கிரெடிட் ஸ்கோர் 450 என்றால், நீங்கள் அதிக கிரெடிட் பயன்பாட்டு விகிதத்துடன் மோசமான கிரெடிட் ஸ்கோர் வைத்திருக்கிறீர்கள் என்பதும், கடந்த காலத்தில் இஎம்ஐ-கள் அல்லது கிரெடிட் கார்டு பில்களைத் தாமதமாக திருப்பிச் செலுத்தியுள்ளீர்கள் என்பதும் தெரிகிறது. இதுபோன்ற சந்தர்ப்பங்களில், கடன் வழங்குபவருக்கு நீங்கள் அதிக ஆபத்துள்ள கடனாளியாகிவிடுவீர்கள்.

இருப்பினும், நீங்கள் தனிநபர் கடனைப் பெற அதிக வாய்ப்புள்ளது. சில கடனளிக்கும் வங்கிகள் உங்களுக்கு தனிப்பட்ட கடனை வழங்கலாம், இருப்பினும், திருப்பிச் செலுத்தும் காலம் குறுகியதாக இருப்பதுடன் வட்டி விகிதம் மிக அதிகமாக இருக்கும். சில சந்தர்ப்பங்களில், ஏதாவது பிணையம் வழங்குமாறு உங்களிடம் கேட்கப்படலாம். எனவே, இது போன்ற சமயங்களில், இஎம்ஐ மிக அதிகமாகவும் உயரும்.

450 கிரெடிட் ஸ்கோருடன் தனிநபர் கடனைப் பெறுவதற்கான டிப்ஸ்கள்

பாதுகாப்பான கடன்களை எடுங்கள்: பிணையத்துடன் பாதுகாப்பான கடனைப் பெறுவது கடனளிப்பவருக்கு பாதுகாப்பை வழங்கும் என்பதால், தனிநபர் கடனைப் பாதுகாப்பதற்கான வாய்ப்புகளை மேம்படுத்த உதவும். வழக்கமான தனிநபர் கடனுடன் ஒப்பிடும்போது பாதுகாப்பான கடன்கள் குறைந்த வட்டி விகிதங்களை ஈர்க்கும்.

இதையும் படிக்க: எந்த காப்பீட்டு நிறுவனம் கேட்புத் தொகை கோரிக்கைகளை குறைவாக நிராகரிக்கிறது தெரியுமா…?

நிலையான வருமானத்தைக் காட்டுங்கள்: உங்களிடம் வழக்கமான வருமானம் மற்றும் நிலையான வேலை இருப்பதை நீங்கள் நிரூபிக்க முடிந்தால், இது உங்கள் கடன் தகுதியை உயர்த்தவும், கடனை சரியான நேரத்தில் திருப்பிச் செலுத்தும் திறனையும் காட்ட உதவும். இதனுடன், உங்கள் சுய விவரத்தை மேலும் வலுப்படுத்த உங்கள் முதலீடுகள் மற்றும் சொத்துக்களை தெரியப்படுத்தலாம்.

உத்தரவாததாரருடன் விண்ணப்பிக்கவும்: அதிக வருமானத்துடன் சிறந்த கிரெடிட் ஸ்கோரைக் கொண்ட ஒரு உத்தரவாததாரரிடம் நீங்கள் கடனுக்கு விண்ணப்பிக்கலாம். இது உங்கள் விண்ணப்பத்தை வலுவாகவும், கடனளிப்பவருக்கு மிகவும் பாதுகாப்பாகவும் மாற்றும்.

சிறிய கடன் தொகைகளை தேர்வு செய்யவும்: சிறிய கடன் தொகைக்கு விண்ணப்பிப்பதும் உங்கள் வாய்ப்புகளை மேம்படுத்தலாம், ஏனெனில் இந்த வழியில் கடனளிப்பவர் பணத்தை சரியான நேரத்தில் திரும்பப் பெறுவதற்கு குறைவான ஆபத்து காரணியைக் கொண்டிருப்பதால், கடனைத் திருப்பிச் செலுத்துவது உங்களுக்கு குறைந்த சுமையாக இருக்கும். அதே நேரத்தில் கிரெடிட் ஸ்கோரை அதிகரிக்கும்.

இதையும் படிக்க: SBI-ல் ரூ.45 லட்சம் வீட்டு கடன் வாங்கினால் 20 வருஷத்துக்கு EMI எவ்வளவு வரும்..? முழு விவரம் இதோ!

உங்கள் கிரெடிட் ஸ்கோரைப் பற்றி நீங்கள் எப்பொழுதும் மிகவும் கவனமாக இருக்க வேண்டும். ஏனெனில், இது குறைந்த வட்டி விகிதங்கள் மற்றும் நீங்கள் விரும்பிய கடன் தொகையை எந்த தடையும் இல்லாமல் பெற உதவுகிறது.

December 27, 2024 2:22 PM IST